Quyết toán thuế thu nhập cá nhân luôn là vấn đề được nhiều người quan tâm trong thời điểm hiện nay. Do thị trường lao động có sự phân hoá sâu sắc những người có năng lực thường có mức thu nhập cao hơn rất nhiều so với những người lao động chân tay hay lao động nhàn rỗi nên tỷ lệ những người phải tham gia đóng thuế thu nhập cá nhân cũng tăng lên. Nhiều người trong số họ có nguồn thu nhập từ nhiều nơi. Vậy làm như thê nào để uỷ quyền quyết toán thuế trong trường hợp này. Mời bạn tham khảo bài viết “Cá nhân có thu nhập 2 nơi có được ủy quyền quyết toán thuế? ” dưới đây của CSGT để có thêm những thông tin chi tiết.

Căn cứ pháp lý

Ủy quyền quyết toán thuế TNCN là gì?

Thuế thu nhập cá nhân là loại thuế trực thu dành cho những người có thu nhập cao trong xã hội. Nguồn thu nhập này có thể đến từ nhiều công việc khác nhau và được cộng dồn lại để tính thuế. Việc quản lý những vấn đề liên quan đến thuế thu nhập cá nhân luôn là vấn đề được quan tâm chú trọng. Khác với thuế thu nhập doanh nghiệp thì thuế thu nhập cá nhân sẽ có nhiều vấn đề cẩn quản lý hơn. Đặc biệt là vấn đề liên quan đến quyết toán thuế hay uỷ quyền quyết toán thuế.

Ủy quyền quyết toán thuế thu nhập cá nhân (TNCN) là quá trình người nộp thuế (người ủy quyền) cấp phép cho một cá nhân hoặc một tổ chức khác (người được ủy quyền) thực hiện nghĩa vụ quyết toán thuế TNCN thay mặt cho người nộp thuế.

Đối tượng và thủ tục thực hiện ủy quyền quyết toán thuế phải được thực hiện theo các quy định tại Luật Thuế TNCN năm 2020 mới nhất và các văn bản hướng dẫn liên quan theo quy định của Pháp Luật Việt Nam.

Trong năm 2023, đối tượng nào được quy định cho phép và không cho phép ủy quyền quyết toán thuế?

Đối tượng được ủy quyền Quyết toán thuế thu nhập cá nhân

Điểm d, Khoản 6, Điều 8 của Nghị định 126/2020/NĐ-CP chỉ rõ các trường hợp được phép ủy quyền quyết toán thuế thu nhập cá nhân. Để được ủy quyền quyết toán thuế TNCN cho tổ chức trả thu nhập, cá nhân cư trú cần thuộc một trong các trường hợp sau:

– Nhận thu nhập từ tiền lương, tiền công theo HĐLĐ ký tại một nơi và làm việc tại đó trong ít nhất 3 tháng vào thời điểm quyết toán thuế, kể cả khi người đó không làm việc đủ 12 tháng trong năm. Nếu cá nhân được điều chuyền từ tổ chức cũ sang tổ chức mới, thì quyền quyết toán thuế TNCN được chuyển sang tổ chức mới theo quy định tại Điểm d.1, Khoản này.

– Nhận thu nhập từ tiền lương, tiền công theo HĐLĐ ký tại một nơi và đang làm việc tại đó trong ít nhất 3 tháng vào thời điểm quyết toán thuế. Cá nhân được phép quyết toán thuế TNCN bao gồm thu nhập từ nơi đó và thu nhập vãng lai từ các nơi khác, với giá trị trung bình không quá 10 triệu đồng/tháng trong năm và đã được khấu trừ thuế TNCN với tỷ lệ 10%, nếu không có yêu cầu phải quyết toán thuế cho phần thu nhập này.

Đối tượng không được ủy quyền quyết toán thuế TNCN

Năm 2017, Cục Thuế TP. Hà Nội đã phát hành Công văn số 5749/CT-TNCN để hướng dẫn quyết toán thuế TNCN. Theo nội dung này, người lao động sẽ không được ủy quyền quyết toán thuế TNCN cho doanh nghiệp trong bảy trường hợp sau đây:

1. Người lao động đã nhận được chứng từ khấu trừ thuế TNCN từ doanh nghiệp thì không được phép ủy quyền quyết toán thuế cho doanh nghiệp, trừ trường hợp chứng từ khấu trừ thuế đã cập được doanh nghiệp thu hồi và hủy bỏ.

2. Người lao động nhận thu nhập từ tiền lương, tiền công có ký hợp đồng lao động từ 03 tháng trở lên tại một doanh nghiệp nhưng đã nghỉ việc tại thời điểm ủy quyền quyết toán thuế thì không được phép ủy quyền.

3. Người lao động có thu nhập từ tiền lương, tiền công có ký hợp đồng lao động từ 03 tháng trở lên tại một doanh nghiệp và có nguồn thu nhập vãng lai chưa được khấu trừ thuế hoặc khấu trừ thuế chưa đủ tại nơi trả thu nhập (bao gồm cả trường hợp chưa đến mức khấu trừ và đã đến mức khấu trừ nhưng không khấu trừ).

4. Người lao động có thu nhập từ tiền lương, tiền công tại nhiều doanh nghiệp và đều ký hợp đồng lao động từ 03 tháng trở lên.

5. Người lao động không có thu nhập từ tiền lương, tiền công do ký hợp đồng lao động mà chỉ có thu nhập vãng lai đã được khấu trừ thuế (kể cả khi chỉ có thu nhập vãng lai tại 1 nơi).

6. Người lao động có thu nhập từ tiền lương, tiền công và đồng thời thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo thì phải tự khai quyết toán thuế kèm theo hồ sơ xét giảm thuế theo quy định tại Khoản 1, Điều 46, Thông tư 156/2013/TT-BTC.

7. Người lao động chưa được cấp mã số thuế cá nhân.

Cách ủy quyền quyết toán thuế TNCN

Quyết toán thuế thu nhập cá nhân yêu cầu tính chính xác cao và thời gian tuân thủ quy định của pháp luật nên cá nhân khi tham gia làm việc thường ít có những kiến thức liên quan đến vấn đề này. Trong trường hợp này việc lựa chọn uỷ quyền quyết toán thuế là lựa chọn của nhiều người. Khi uỷ quyền quyết toán thì việc quyết toán thuế sẽ nhanh gọn hơn do không còn phải tìm hiểu từng quy trình thủ tục mà đã có những người có kiến thức trong vấn đề này giúp bạn thực hiện điều đó.

Khi thực hiện ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập, người lao động cần thực hiện viết giấy ủy quyền và nộp cho tổ chức để làm căn cứ quyết toán thuế.

Để quyết toán thuế TNCN, người ủy quyền cần thực hiện hai bước như sau:

Bước 1: Kiểm tra thông tin về thu nhập chịu thuế và thu nhập tính thuế của mình để đảm bảo tính chính xác của thông tin quyết toán thuế TNCN. Nếu thiếu thông tin về các khoản giảm trừ gia cảnh hoặc các khoản miễn trừ, người ủy quyền cần yêu cầu tổ chức hoàn thiện thông tin trước khi tiến hành quyết toán.

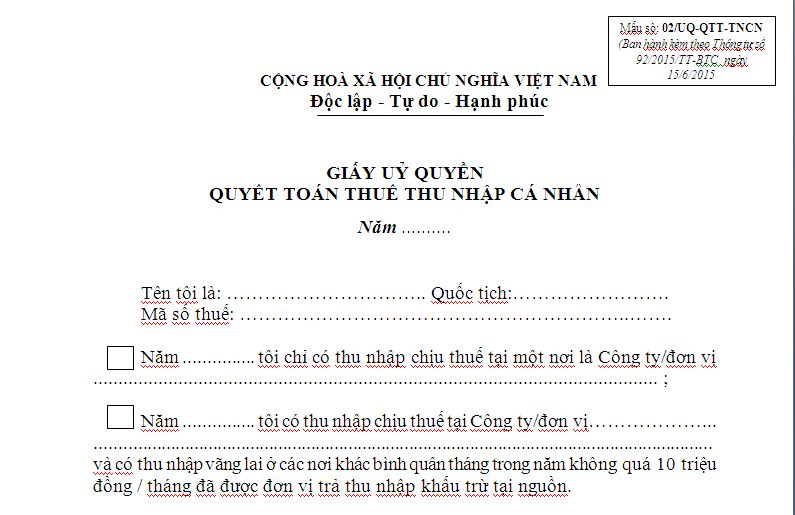

Bước 2: Người ủy quyền cần tải mẫu giấy ủy quyền 08/UQ-QTT-TNCN và điền đầy đủ thông tin theo hướng dẫn bên trên. Sau đó, người nộp thuế ký và ghi rõ họ tên trên mẫu giấy ủy quyền này.

Bước 3: Người lao động ủy quyền cần gửi mẫu giấy ủy quyền này đến tổ chức nhờ quyết toán thuế TNCN và xác nhận lại việc đã hoàn thành quyết toán thuế TNCN với tổ chức được ủy quyền quyết toán thuế.

Để tránh việc phát sinh lỗi không kê khai hoặc chậm kê khai thuế, người lao động cần chủ động theo dõi và kiểm tra việc quyết toán thuế TNCN đã được hoàn thành hay chưa.

Cá nhân có thu nhập 2 nơi có được ủy quyền quyết toán thuế?

Nhiều người thu nhập quyết toán thuế thường đến từ nhiều công việc khác nhau. Trong trường hợp đó nhiều người thường thắc mắc rằng làm thế nào để có thể quyết toán thuế được và họ có thể quyết toán thuế ở 2 nơi không? Câu trả lời là có nếu công việc bạn đang làm có thời hạn hợp đồng từ 3 tháng trở lên thì bạn có thể được uỷ quyền quyết toán thuế ở 2 nơi. Điều này để tránh hành vi trốn thuế hay những hành vi trục lợi về thuế của người lao động. Cụ thể vấn đề này bạn có thể tham khảo thông tin sau.

Theo các quy định được đề cập tại phần 1, để ủy quyền quyết toán thuế TNCN đối với cá nhân cư trú có từ 2 nguồn thu nhập tại 2 nơi khác nhau cần đáp ứng các điều kiện sau:

1 – Cá nhân được ủy quyền quyết toán cho doanh nghiệp khi đang ký hợp đồng từ 3 tháng trở lên và vẫn làm việc tại thời điểm tổ chức trả thu nhập thực hiện quyết toán thuế. Nếu có thu nhập vãng lai ở nơi khác không quá 10 triệu/tháng trong cùng năm và đã được khấu trừ 10% thuế TNCN thì người lao động cần tự quyết toán.

2 – Hoặc cá nhân nhận thu nhập tiền lương, tiền công từ tổ chức, doanh nghiệp cũ được điều chuyển sang tổ chức/doanh nghiệp mới trong cùng hệ thống thì được ủy quyền tổ chức mới quyết toán cho cả 2 nguồn thu nhập tại 2 nơi trong cùng năm.

Ví dụ: Năm 2022, Chị A có thu nhập từ tiền lương theo hợp đồng lao động dài hạn tại Công ty ABC, đồng thời có thu nhập vãng lai tại Công ty XYZ là 72 triệu đồng và đã khấu trừ thuế TNCN 10% tại Cty XYZ.

– Thu nhập vãng lai bình quân tháng trong năm 2022 của Chị A nhỏ hơn 10 triệu đồng (72 triệu đồng : 12 tháng = 6 triệu đồng/tháng)

Nếu Chị A không có nhu cầu quyết toán thuế đối với thu nhập vãng lai tại công ty XYZ thì Chị A được ủy quyền quyết toán thuế năm 2022 cho công ty ABC. Công ty chỉ quyết toán thuế thay Chị A đối với phần thu nhập do công ty trả.

Phần thu nhập vãng lai 72 triệu chị A cần tự quyết toán với cơ quan thuế.

Mời bạn xem thêm

- Quy định về kê khai thuế thu nhập cá nhân như thế nào?

- Thời hạn nộp tiền quyết toán thuế TNCN là bao lâu?

- Hồ sơ khai thuế bảo vệ môi trường có những giấy tờ gì?

Khuyến nghị

LSX tự hào là hệ thống công ty Luật cung cấp các dịch vụ pháp lý trên toàn quốc. Với vấn đề trên, công ty chúng tôi cung cấp dịch vụ quyết toán thuế đảm bảo hiệu quả với chi phí hợp lý nhằm hỗ trợ tối đa mọi nhu cầu pháp lý của quý khách hàng, tránh các rủi ro phát sinh trong quá trình thực hiện.

Thông tin liên hệ:

Vấn đề “Cá nhân có thu nhập 2 nơi có được ủy quyền quyết toán thuế?” đã được LSX giải đáp thắc mắc ở bên trên. Với hệ thống công ty LSX chuyên cung cấp dịch vụ pháp lý trên toàn quốc. Chúng tôi sẽ giải đáp mọi thắc mắc hay nhu cầu dịch vụ của quý khách hàng liên quan tới tư vấn pháp lý về giá dịch vụ làm sổ đỏ. Với đội ngũ luật sư, chuyên viên, chuyên gia dày dặn kinh nghiệm, chúng tôi sẽ giúp quý khách giải quyết vấn đề một cách nhanh chóng, thuận tiện, tiết kiệm chi phí và ít đi lại. Chi tiết vui lòng liên hệ tới hotline: 0833102102

Câu hỏi thường gặp

Căn cứ Khoản 3, Điều 21, Thông tư 92/2015/TT-BTC quy định về các trường hợp ủy quyền quyết toán thuế TNCN cho tổ chức, cá nhân trả thu nhập:

Khi ủy quyền quyết toán cho công ty, tổ chức, cá nhân trả thu nhập, người lao động phải đăng ký hợp đồng từ 3 tháng trở lên và đang làm việc tại tổ chức vào thời điểm quyết toán thuế TNCN.

Như vậy, nếu người lao động đã nghỉ việc tại công ty cũ thì không được ủy quyền cho công ty đó quyết toán thuế. Trong trường hợp này, cá nhân cần phải tự làm quyết toán thuế theo quy định.

Điền đầy đủ và kiểm tra chính xác các thông tin của bản thân.

Tích chọn ô (1), (2), (3) theo trường hợp của người lao động

Chọn (1) nếu chỉ có thu nhập ở 1 công ty hoặc đơn vị đó.

Chọn (2) nếu được điều chuyển từ công ty/đơn vị cũ tới đơn vị mới trong cùng hệ thống hoặc do chia tách/sáp nhập/chuyển đổi loại hình doanh nghiệp.

Chọn (3) nếu có thu nhập vãng lai bình quân không quá 10 triệu đồng/tháng trong năm đã được khấu trừ tại nguồn và không có nhu cầu quyết toán với phần thu nhập vãng lai.

Sau khi điền đầy đủ thông tin, người lao động kiểm tra lại và ký tên.

Người lao động ủy quyền cần gửi mẫu giấy ủy quyền này đến tổ chức nhờ quyết toán thuế TNCN và xác nhận lại việc đã hoàn thành quyết toán thuế TNCN với tổ chức được ủy quyền quyết toán thuế.

Để tránh việc phát sinh lỗi không kê khai hoặc chậm kê khai thuế, người lao động cần chủ động theo dõi và kiểm tra việc quyết toán thuế TNCN đã được hoàn thành hay chưa.