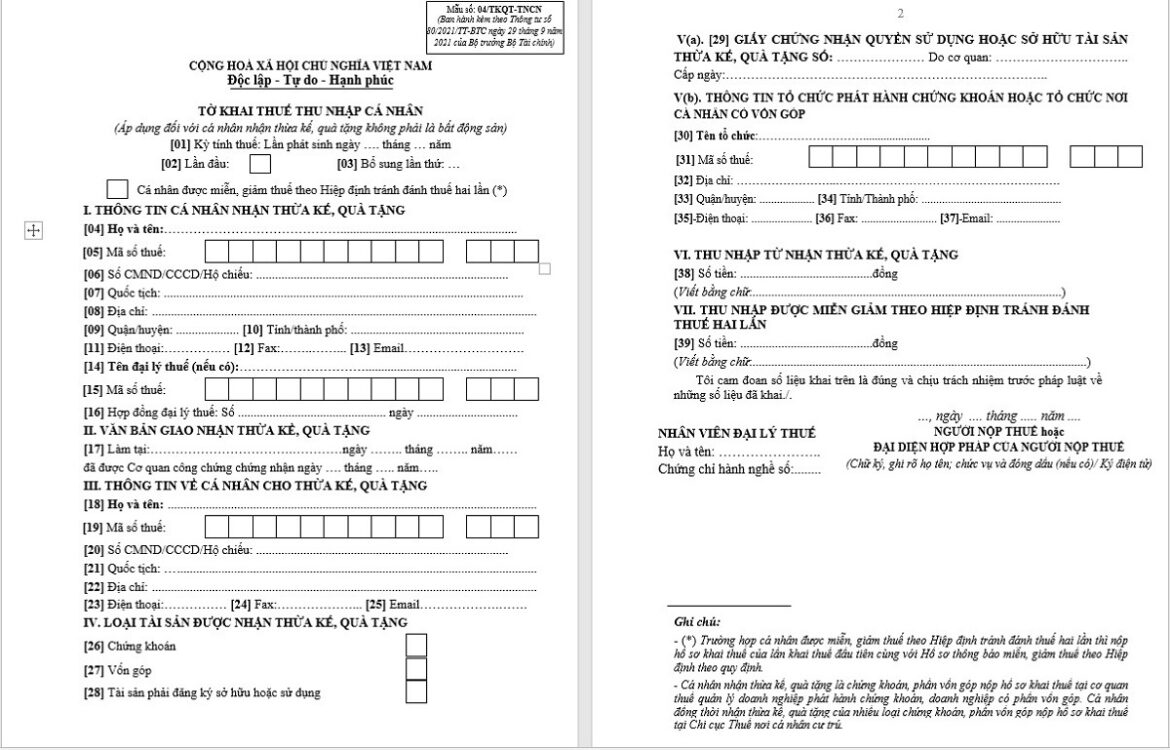

Mẫu kê khai cung cấp thông tin về phương thức thanh toán thuế, ví dụ như chuyển khoản ngân hàng, tiền mặt, hoặc các phương thức thanh toán khác theo quy định của cơ quan thuế. Mẫu kê khai cung cấp các công thức tính toán để xác định số tiền thuế thu nhập cá nhân dựa trên thu nhập và mức thuế áp dụng. Thông qua việc nhập liệu vào các ô tương ứng, mẫu có thể tự động tính toán số tiền thuế mà người kê khai phải nộp. Bạn đọc có thể tham khảo thêm mẫu kê khai này trong bài viết của LSX nhé!

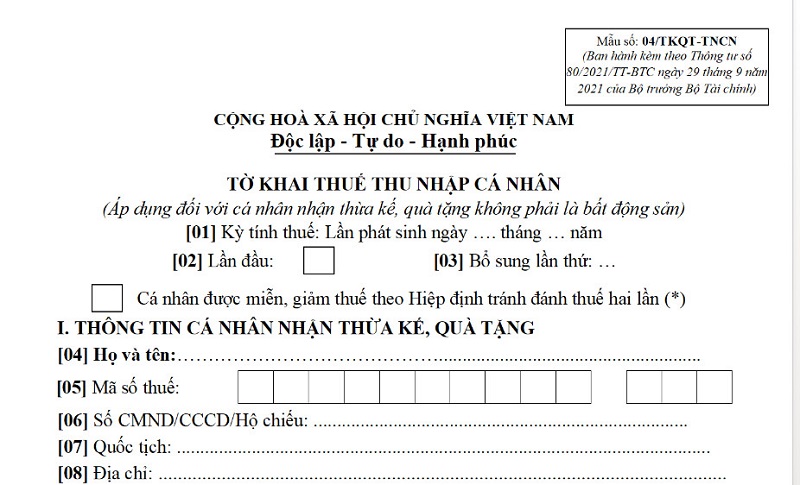

Tải xuống mẫu kê khai thuế thu nhập cá nhân năm 2023

Mời bạn xem thêm: mẫu đơn ly hôn thuận tình mới nhất được cập nhật mới hiện nay.

Hướng dẫn soạn thảo mẫu kê khai thuế thu nhập cá nhân

Mẫu kê khai thuế thu nhập cá nhân thường có cấu trúc và định dạng cụ thể để thu thập thông tin cần thiết. Thông qua việc sắp xếp và phân loại các mục thông tin, mẫu giúp người dùng đơn giản hóa quá trình kê khai và đảm bảo tính chính xác. Một phần quan trọng trong mẫu kê khai là yêu cầu nhập thông tin cá nhân của người kê khai, bao gồm họ và tên, địa chỉ, số CMND/Hộ chiếu và mã số thuế (nếu có). Điều này giúp cơ quan thuế xác định và liên lạc với người kê khai khi cần thiết.

Hướng dẫn soạn thảo mẫu kê khai thuế thu nhập cá nhân:

- Thông tin cá nhân:

- Đầu tiên, ghi rõ thông tin cá nhân của người kê khai thuế, bao gồm họ và tên, địa chỉ liên lạc, số điện thoại, số CMND/Hộ chiếu và mã số thuế (nếu có).

- Năm tài chính:

- Xác định năm tài chính mà mẫu kê khai áp dụng. Điều này thường tương ứng với năm thuế mà bạn đang kê khai.

- Thu nhập:

- Liệt kê các nguồn thu nhập chính của bạn, bao gồm:

- Thu nhập từ công việc: Bao gồm lương cơ bản, thưởng, phụ cấp và các khoản trợ cấp khác.

- Thu nhập từ kinh doanh: Bao gồm doanh thu và chi phí hợp lý đã khấu trừ.

- Thu nhập từ bất động sản: Bao gồm thu nhập cho thuê và chi phí liên quan đã khấu trừ.

- Thu nhập từ lợi nhuận đầu tư: Bao gồm lãi suất tiền gửi ngân hàng, lợi nhuận từ chứng khoán, lợi nhuận từ bất động sản và lợi nhuận từ các nguồn đầu tư khác.

- Các khoản thu nhập khác.

- Liệt kê các nguồn thu nhập chính của bạn, bao gồm:

- Khoản trừ khấu trừ và giảm trừ:

- Liệt kê các khoản trừ khấu trừ và giảm trừ mà bạn có quyền được áp dụng, bao gồm:

- Khoản giảm trừ gia cảnh: Bao gồm các khoản giảm trừ dành cho bản thân và phụ thuộc.

- Khoản giảm trừ cá nhân: Bao gồm các khoản giảm trừ bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp và khoản giảm trừ khác.

- Các khoản khấu trừ khác.

- Liệt kê các khoản trừ khấu trừ và giảm trừ mà bạn có quyền được áp dụng, bao gồm:

- Tính toán số tiền thuế:

- Tính toán số tiền thuế thu nhập cá nhân chịu thuế dựa trên thu nhập chịu thuế và mức thuế áp dụng theo quy định thuế trong quốc gia của bạn.

- Thanh toán và kê khai:

- Xác định số tiền thuế cần nộp.

- Chọn phương thức thanh toán thuế, ví dụ như chuyển khoản ngân hàng, tiền mặt, hoặc các phương thức thanh toán khác theo quy định của cơ quan thuế.

- Ghi rõ ngày kê khai thuế, thường là ngày thực hiện kê khai thuế.

- Ký tên và cam kết rằng các thông tin kê khai trên là chính xác và đúng theo quy định thuế.

Lưu ý khi soạn thảo mẫu kê khai thuế thu nhập cá nhân

Mẫu kê khai thuế thu nhập cá nhân yêu cầu người kê khai liệt kê các nguồn thu nhập chính, bao gồm thu nhập từ công việc, kinh doanh, bất động sản và lợi nhuận đầu tư. Mẫu kê khai cũng yêu cầu người kê khai liệt kê các khoản trừ và giảm trừ phù hợp mà họ có quyền được áp dụng. Điều này bao gồm các khoản giảm trừ gia cảnh, khoản giảm trừ cá nhân như bảo hiểm xã hội và các khoản khấu trừ khác. Khoản trừ và giảm trừ này được sử dụng để tính toán số tiền thuế cuối cùng mà người kê khai phải nộp.

Khi soạn thảo mẫu kê khai thuế thu nhập cá nhân, dưới đây là một số lưu ý quan trọng bạn nên cân nhắc:

- Tìm hiểu quy định thuế: Quy định thuế có thể khác nhau tùy thuộc vào quốc gia và khu vực của bạn. Trước khi soạn thảo mẫu kê khai thuế, hãy tìm hiểu và nắm rõ quy định thuế hiện hành áp dụng cho thuế thu nhập cá nhân trong quốc gia của bạn.

- Sử dụng biểu mẫu chính thức: Sử dụng biểu mẫu kê khai thuế chính thức do cơ quan thuế cung cấp. Điều này đảm bảo rằng bạn tuân thủ đúng các quy định và yêu cầu của cơ quan thuế.

- Cung cấp thông tin cá nhân chính xác: Đảm bảo rằng thông tin cá nhân như họ và tên, địa chỉ, số điện thoại và số CMND/Hộ chiếu được cung cấp chính xác. Điều này giúp cơ quan thuế liên lạc và xác nhận thông tin khi cần thiết.

- Liệt kê tất cả các nguồn thu nhập: Đảm bảo rằng bạn liệt kê tất cả các nguồn thu nhập cá nhân mà bạn có, bao gồm thu nhập từ công việc, kinh doanh, bất động sản, lợi nhuận đầu tư và các khoản thu nhập khác. Không bỏ sót bất kỳ nguồn thu nhập nào, vì việc này có thể dẫn đến việc vi phạm thuế.

- Chính xác trong tính toán: Khi tính toán số tiền thuế, đảm bảo rằng bạn áp dụng đúng mức thuế và các quy tắc tính toán thuế được quy định bởi cơ quan thuế. Điều này giúp bạn tránh các sai sót trong tính toán và đảm bảo tính chính xác của kê khai thuế.

- Kiểm tra lại thông tin: Trước khi nộp mẫu kê khai thuế, hãy kiểm tra lại toàn bộ thông tin đã điền để đảm bảo tính chính xác và tránh sai sót. Kiểm tra kỹ các số liệu, số tiền và các thông tin liên quan khác.

- Ghi rõ ngày kê khai và ký tên: Đảm bảo rằng bạn ghi rõ ngày kê khai thuế và ký tên của mình. Điều này chứng nhận rằng bạn cam kết thông tin đã kê khai là chính xác và tuân thủ quy định thuế.

- Lưu giữ bản sao: Trước khi nộp mẫu kê khai, hãy sao lưu và lưu giữ bản sao của nó. Điều này sẽ giúp bạn có bằng chứng và tham khảo trong trường hợp cần thiết.

Mời bạn xem thêm:

- Hủy hóa đơn đầu ra đã kê khai thuế được không?

- Thời hạn kê khai thuế theo từng lần phát sinh là bao lâu?

- Đối tượng không chịu thuế GTGT có phải kê khai không?

Thông tin liên hệ

Vấn đề “Tải xuống mẫu kê khai thuế thu nhập cá nhân năm 2023 ” đã được LSX giải đáp thắc mắc ở bên trên. Với hệ thống công ty LSX chuyên cung cấp dịch vụ pháp lý trên toàn quốc. Chúng tôi sẽ giải đáp mọi thắc mắc của quý khách hàng liên quan tới các vấn đề pháp lý. Với đội ngũ luật sư, chuyên viên, chuyên gia dày dặn kinh nghiệm, chúng tôi sẽ giúp quý khách giải quyết vấn đề một cách nhanh chóng, thuận tiện, tiết kiệm chi phí và ít đi lại.

Câu hỏi thường gặp

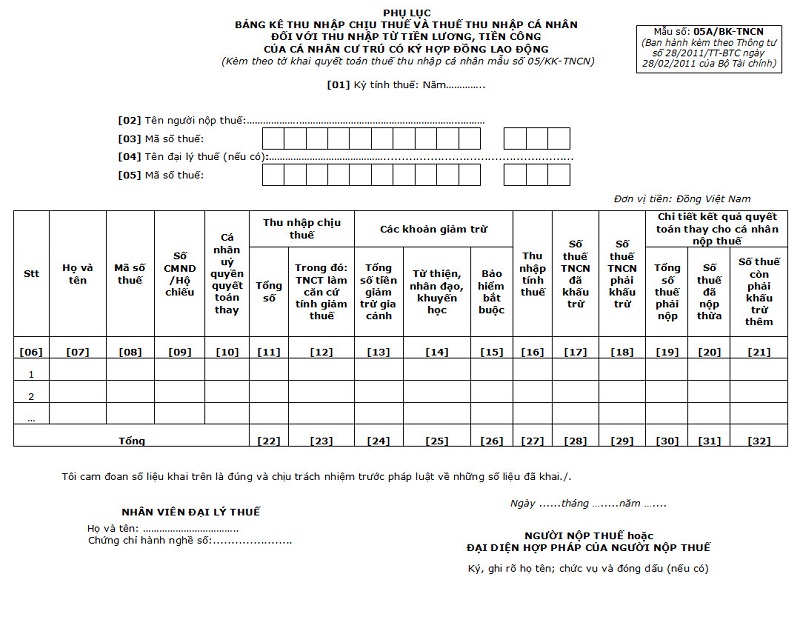

Trường hợp phân bổ thuế thu nhập cá nhân với thu nhập từ thu nhập từ tiền lương, tiền công:

Khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác.

Phương pháp phân bổ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công:

Người nộp thuế xác định riêng số thuế thu nhập cá nhân phải phân bổ đối với thu nhập từ tiền lương, tiền công của cá nhân làm việc tại từng tỉnh theo số thuế thực tế đã khấu trừ của từng cá nhân.

Trường hợp người lao động được điều chuyển, luân chuyển, biệt phái thì căn cứ thời điểm trả thu nhập, người lao động đang làm việc tại tỉnh nào thì số thuế thu nhập cá nhân khấu trừ phát sinh được tính cho tỉnh đó.

Thời hạn quyết toán thuế TNCN sẽ được công bố sau khi kết thúc kỳ đóng thuế của năm đó.

Khoản 2, Điều 44, Luật Quản lý thuế năm 2019 quy định thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

Thời hạn quyết toán chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế TNCN của cá nhân trực tiếp quyết toán thuế;

Chậm nhất là ngày 15/12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.