Thuế là nội dung mà những người đang làm kinh doanh và có ý định làm kinh doanh đều khá quan tâm đến. Đối với việc kinh doanh sẽ có rất nhiều các loại thuế khác nhau và cách thức nộp thuế cũng khác nhau. Như những hộ kinh doanh nhỏ lẻ thì việc nộp thuế và kê khai thuế thường xuyên sẽ gặp nhiều khó khăn nên thường hướn tới việc kê khai thuế bằng hình thức khoán và kê khai theo từng đợt. Đối với những hộ kinh doanh thực hiện khai thuế theo hình thức này thì có thể được kê khai thuế trọn gói. Vây kê khai thuế theo hình thức khoán cho hộ kinh doanh như thế nào? Mời bạn đón đọc bài viết “Khai thuế khoán cho hộ kinh doanh” dưới đây của LSX để có thêm thông tin chi tiết.

Căn cứ pháp lý

Khai thuế khoán cho hộ kinh doanh

Nhắc đến khoán chúng ta sẽ thường nghĩ ngay đến những khoản siu khoán trong thời đại phong kiến. Đấy là những khoản thuế mà người dân phải nộp cho chế độ lúc bấy giờ nhưng hiện nay thuế khoán lại để chỉ một loại thuế dành cho những hộ kinh doanh, cá nhân có doanh số thấp và nhỏ lẻ.Thuế khoán thường được nộp theo đợt và mỗi đợt sẽ kê khai riêng thành từng nhóm.Những hộ kinh doanh chọn hình thức đóng thuế theo phương pháp khoán hay còn gọi với cái tên khác là hình thức đóng thuế một lần.

– Căn cứ khoản 8 Điều 3 và Điều 7 Thông tư 40/2021/TT-BTC, thuế khoán áp dụng đối với hộ kinh doanh, cá nhân kinh doanh (gọi tắt là hộ khoán) không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ, trừ 02 trường hợp sau:

+ Hộ, cá nhân kinh doanh thuộc trường hợp nộp thuế theo phương pháp kê khai (hộ, cá nhân kinh doanh quy mô lớn và hộ, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng lựa chọn nộp theo phương pháp kê khai).

+ Cá nhân kinh doanh thuộc trường hợp nộp thuế theo từng lần phát sinh (cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định như kinh doanh lưu động, cá nhân là chủ thầu xây dựng tư nhân,…).

– Hộ khoán có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

– Hộ khoán khai thuế khoán ổn định 01 lần/năm (chậm nhất là ngày 15/12/2022 phải nộp hồ sơ khai thuế khóa cho năm 2023); nộp thuế theo thời hạn ghi trên Thông báo nộp tiền của cơ quan thuế (theo khoản 4 Điều 7 Thông tư 40/2021/TT-BTC).

Lưu ý: Trường hợp hộ khoán mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh

– Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng số thì hộ khoán khai thuế, nộp thuế riêng đối với doanh thu phát sinh trên hóa đơn đó theo từng lần phát sinh (theo khoản 4 Điều 7 Thông tư 40/2021/TT-BTC).

Hồ sơ khai thuế khoán

Để khai thuế khoán các hộ kinh doanh cũng cần có những hồ sơ, giấy tờ nhất định. Đầu tiên là hồ sơ khai thuế khoán cần có một tờ khai để bạn điền đầy đủ thông tin. Kế tiếp đó bạn cần có đầy đủ hoá đơn chứng từ nộp lên cơ quan thuế tại địa phương nơi bạn đang có hoạt động sản xuất kinh doanh. Hoá đơn chứng từ phải đầy đủ và chi tiết từng khoản thì việc khai thuế của bạn mới đảm bảo tính chính xác được. Nếu hồ sơ có sai sót thì không thể đảm bảo việc khai thuế bạn đang thực hiện là đúng.

Khoản 2 Điều 13 Thông tư 40/2021/TT-BTC quy định về hồ sơ khai thuế khoán năm 2023 như sau:

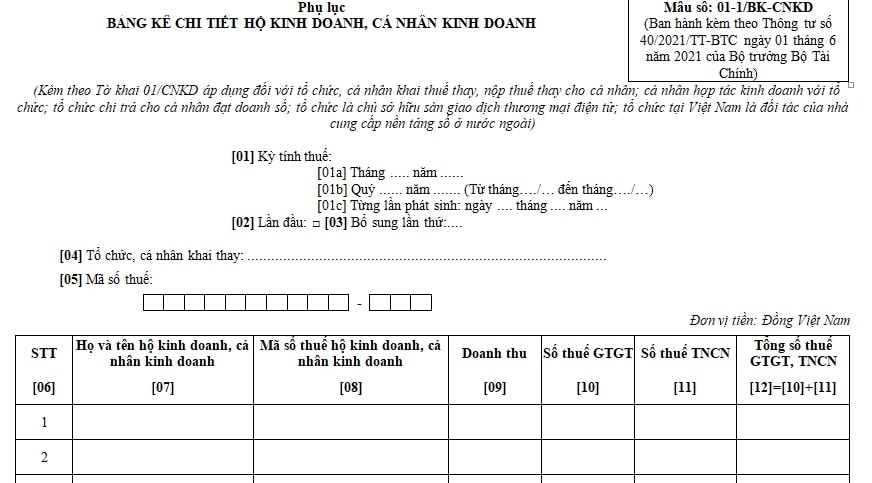

– Hộ khoán khai thuế khoán ổn định 01 lần/năm theo tờ khai do cơ quan thuế cung cấp từ ngày 20/11/2022 đến ngày 05/12/2022: Tờ khai mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC.

– Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh, khi khai thuế đối với doanh thu trên hóa đơn lẻ thì hộ khoán khai thuế theo từng lần phát sinh và sử dụng Tờ khai thuế đối với hộ khoán theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40 đồng thời xuất trình, nộp kèm theo hồ sơ khai thuế các tài liệu sau:

+ Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ cùng ngành nghề với hoạt động kinh doanh của hộ khoán.

+ Bản sao biên bản nghiệm thu, thanh lý hợp đồng.

+ Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa, dịch vụ như: Bảng kê thu mua hàng nông sản nếu là hàng hóa nông sản trong nước; Bảng kê hàng hóa mua bán, trao đổi của cư dân biên giới nếu là hàng cư dân biên giới nhập khẩu; Hóa đơn của người bán hàng giao cho nếu là hàng hóa nhập khẩu mua của tổ chức, cá nhân kinh doanh trong nước; tài liệu liên quan để chứng minh nếu là hàng hóa do cá nhân tự sản xuất, cung cấp;…

Cơ quan thuế có quyền yêu cầu xuất trình bản chính để đối chiếu, xác nhận tính chính xác của bản sao so với bản chính.

Nộp hồ sơ khai thuế khoán

Khi bạn đã khai thuế xong thì bạn sẽ đem hồ sơ khai thuế nộp lại cơ quan địa phương nơi có hoạt động sản xuất kinh doanh này. Thời hạn cho việc nộp hồ sơ khai thuế khoán là chậm nhất 10 ngày kể từ ngày có tờ khai thuế. Lưu ý rằng các mốc thời gian đối với việc khai thuế sẽ ảnh hưởng rất lớn đến việc hoạt động sản xuất kinh doanh của bạn. Và việc khai thuế hiện nay có mức phạt khá nặng nếu bạn thực hiện khai thuế sai hoặc khai thuế chậm hơn thời gian cơ quan thuế yêu cầu.

– Đối với hộ khoán đang hoạt động sản xuất kinh doanh ổn định trong năm thì nộp Tờ khai thuế ổn định đầu năm mẫu số 01/CNKD đến Tổ công tác tiếp nhận tờ khai thuế đặt tại Ủy ban nhân dân xã, phường, thị trấn chậm nhất là ngày 15/12/2022.

– Đối với hộ khoán mới ra kinh doanh (bao gồm hộ kê khai chuyển đổi sang phương pháp khoán), hoặc hộ khoán chuyển đổi sang phương pháp kê khai, hoặc hộ khoán thay đổi ngành nghề, quy mô kinh doanh trong năm thì thời hạn nộp hồ sơ khai thuế của hộ khoán chậm nhất là ngày thứ 10 kể từ ngày bắt đầu kinh doanh, hoặc chuyển đổi phương pháp tính thuế, hoặc thay đổi ngành nghề, hoặc thay đổi quy mô kinh doanh.

– Đối với hộ khoán có sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh chậm nhất là ngày thứ 10 kể từ ngày phát sinh doanh thu có yêu cầu sử dụng hóa đơn.

Mời bạn xem thêm

- Phụ cấp ưu đãi ngành y tế có tính thuế TNCN không?

- Chi phí không hợp lý có được khấu trừ thuế GTGT không?

- Xử lý sự cố công trình xây dựng như thế nào?

Khuyến nghị

LSX tự hào là hệ thống công ty Luật cung cấp các dịch vụ pháp lý trên toàn quốc. Với vấn đề trên, công ty chúng tôi cung cấp dịch vụ quyết toán thuế đảm bảo hiệu quả với chi phí hợp lý nhằm hỗ trợ tối đa mọi nhu cầu pháp lý của quý khách hàng, tránh các rủi ro phát sinh trong quá trình thực hiện.

Thông tin liên hệ:

LSX sẽ đại diện khách hàng để giải quyết các vụ việc có liên quan đến vấn đề “Khai thuế khoán cho hộ kinh doanh” hoặc cung cấp các dịch vụ khác liên quan như là tư vấn pháp lý về giải quyết tranh chấp ranh giới đất đai. Với kinh nghiệm nhiều năm trong ngành và đội ngũ chuyên gia pháp lý dày dặn kinh nghiệm, chúng tôi sẽ hỗ trợ quý khách hàng tháo gỡ vướng mắc, không gặp bất kỳ trở ngại nào. Hãy liên lạc với số hotline 0833102102 để được trao đổi chi tiết, xúc tiến công việc diễn ra nhanh chóng, bảo mật, uy tín

Câu hỏi thường gặp

Điểm b khoản 8 Điều 13 Thông tư 40/2021/TT-BTC quy định thời hạn nộp thuế như sau:

– Hộ khoán nộp tiền thuế giá trị gia tăng, thuế thu nhập cá nhân theo thời hạn trên Thông báo nộp tiền của cơ quan thuế (Thời hạn nộp thuế chậm nhất là ngày cuối cùng của tháng. Trường hợp hộ khoán mới ra kinh doanh hoặc có thay đổi hoạt động kinh doanh thì thời hạn nộp thuế chậm nhất là ngày cuối cùng của tháng tiếp theo).

– Trường hợp hộ khoán có sử dụng hóa đơn cấp, bán lẻ theo từng lần phát sinh của cơ quan thuế thì thời hạn nộp thuế đối với doanh thu trên hóa đơn là chậm nhất là ngày thứ 10 kể từ ngày phát sinh doanh thu có yêu cầu sử dụng hóa đơn.

– Hộ khoán nộp tiền thuế vào ngân sách nhà nước hoặc nộp thuế qua tổ chức ủy nhiệm thu (nếu có) theo Thông báo nộp tiền của cơ quan thuế.

– Thông báo nộp tiền của cơ quan thuế được gửi đến hộ khoán chậm nhất là ngày 20/01/2023 đối với hộ ổn định từ đầu năm, hoặc ngày 20 hằng tháng đối với hộ khoán mới ra kinh doanh trong năm và hộ có biến động trong năm.

Trường hợp hộ ổn định đầu năm sẽ được cơ quan thuế gửi Thông báo nộp tiền kèm theo Bảng công khai danh sách hộ khoán trong cùng địa bàn/ngành hàng. Trường hợp cơ quan thuế đã thực hiện công khai trên Cổng thông tin điện tử của cơ quan thuế thì không gửi Bảng công khai danh sách hộ khoán trong cùng địa bàn/ngành hàng, hộ khoán truy cập vào Cổng thông tin của cơ quan thuế để tra cứu, đối chiếu, có ý kiến đối với Bảng công khai nêu trên.

– Sau khi nộp tiền thuế vào ngân sách nhà nước, hộ khoán được nhận chứng từ nộp thuế là Giấy nộp tiền có xác nhận của Ngân hàng thương mại/Kho bạc Nhà nước để làm căn cứ xác định hộ khoán đã hoàn thành nghĩa vụ nộp thuế. Trường hợp hộ khoán nộp qua tổ chức ủy nhiệm thu thì được nhận chứng từ thu thuế từ tổ chức ủy nhiệm thu.

– Hộ khoán có thể nộp thuế điện tử trên ứng dụng eTax Mobile thông qua liên kết với ứng dụng thanh toán của ngân hàng.

Khoản 2 Điều 13 Thông tư 40/2021/TT-BTC quy định về hồ sơ khai thuế khoán năm 2023 như sau:

– Hộ khoán khai thuế khoán ổn định 01 lần/năm theo tờ khai do cơ quan thuế cung cấp từ ngày 20/11/2022 đến ngày 05/12/2022: Tờ khai mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC.

– Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh, khi khai thuế đối với doanh thu trên hóa đơn lẻ thì hộ khoán khai thuế theo từng lần phát sinh và sử dụng Tờ khai thuế đối với hộ khoán theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40 đồng thời xuất trình, nộp kèm theo hồ sơ khai thuế các tài liệu sau:

+ Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ cùng ngành nghề với hoạt động kinh doanh của hộ khoán.

+ Bản sao biên bản nghiệm thu, thanh lý hợp đồng.

+ Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa, dịch vụ như: Bảng kê thu mua hàng nông sản nếu là hàng hóa nông sản trong nước; Bảng kê hàng hóa mua bán, trao đổi của cư dân biên giới nếu là hàng cư dân biên giới nhập khẩu; Hóa đơn của người bán hàng giao cho nếu là hàng hóa nhập khẩu mua của tổ chức, cá nhân kinh doanh trong nước; tài liệu liên quan để chứng minh nếu là hàng hóa do cá nhân tự sản xuất, cung cấp;…