Chào Luật sư tôi có vấn đề thắc mắc. tôi có nghe nói có thuế trực thu và thuế gián thu. Vậy điểm giống nhau của 2 loại thuế này là gì? Phân biệt thuế trực thu và thuế gián thu như thế nào? Tôi chân thành cảm ơn Luật sư.

Cảm ơn bạn đã tin tưởng dịch vụ tư vấn của chúng tôi. Về vấn đề trên, Luật sư X xin được giải đáp thắc mắc của bạn như sau:

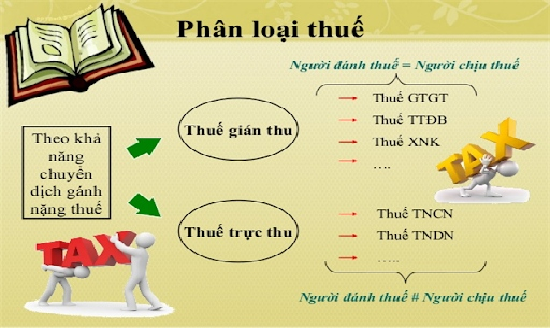

Phân biệt thuế trực thu và thuế gián thu

Thuế trực thu là thuế đánh trực tiếp vào thu nhập hoặc tài sản của người nộp thuế. Người nộp thuế và người chịu thuế là một. Ví dụ: thuế giá trị gia tăng là một trong số những thuế trực thu đánh lên người tiêu dùng, doanh nghiệp có trách nhiệm thu lại khoản thuế đó và nộp cho nhà nước. Như vậy thực chất doanh nghiệp không phải chịu thuế giá trị gia tăng. Thuế trực thu bao gồm thuế tiêu thụ đặc biệt, thuế giá trị gia tăng, thuế xuất nhập khẩu.

Thuế gián thu là thuế thu gián tiếp thông qua giá cả hàng hóa dịch vụ, người nộp thuế không là người chịu thuế. Ví dụ là Thuế Thu nhập cá nhân đối với tiền lương, tiền công sẽ do người lao động nộp. Thuế gián thu bao gồm thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân, thuế nhà đất, thuế bảo vệ môi trường.

Sự giống và khác nhau giữa thuế trực thu và thuế gián thu

Điểm giống nhau:

+ Đều là một nguồn điều tiết vào thu nhập của các cá nhân, tổ chức trong xã hội;

+ Người chịu thuế là người phải đều phải trích một phần tài sản để chuyển cho ngân sách Nhà nước mà không thể khước từ hoặc trì hoãn, hay nói cách khác bản chất của hai hình thức thu thuế này đều mang tính chất bắt buộc.

Điểm khác nhau:

Mức độ tác động vào nền kinh tế:

| Thuế trực thu sẽ có ít tác động vào giá cả thị trường bởi vì thuế trực thu thường đánh vào kết quả kinh doanh và phải dựa vào kết quả kinh doanh của doanh nghiệp. | Thuế gián thu sẽ có nhiều ảnh hưởng trực tiếp đến giá cả thị trường bởi vì thuế gián thu được cộng vào giá bán hàng hóa dịch vụ. |

Mức độ quản lý

| Thuế trực thu là loại thuế khóa thu hơn do phải dựa vào kết quả kinh doanh mà cái này nhà nước sẽ không quản lý, kiểm soát được, rất nhiều doanh nghiệp cũng trốn thuế, lại thanh toán bằng tiền mặt nên rất khó thu. | Thuế gián thu là thuế dễ thu hơn vì được cầu thành giá bán hàng hóa, dịch vụ; người tiêu dùng nếu trình độ dân trí chưa cao thì không thấy được. |

Ưu điểm

| Thuế trực thu sẽ đảm bảo công bằng giữa những người chịu thuế. | Thuế gián thu sẽ dễ dàng cho cơ quan thuế thu thuế. |

Nhược điểm

| Thuế trực thu là một loại thuế rất khó thu. | Thuế gián thu lại khó bảo đảm công bằng giữa những người nộp thuế. |

Đối tượng chịu thuế

| Thuế trực thu là người nộp thuế chính là người chịu thuế | Thuế gián thu không đồng nhất hai đối tượng nộp thuế và chịu thuế với nhau. |

Phương thức điều tiết

| Thuế trực thu thì điều tiết trực tiếp vào thu nhập của các đối tượng chịu thuế | Thuế gián thu thì lại điều tiết gián tiếp thông qua giá bán hàng hóa dịch vụ chứ không điều tiết vào thu nhập của người chịu thuế |

Ý nghĩa của việc phân loại thành thuế trực thu và thuế gián thu

Việc phân loại có ý nghĩa đối với:

- Hoạt động lập pháp: Việc phân loại thuế thành thuế trực thu và thuế gián thu sẽ giúp các nhà lập pháp tìm ra được những phương thức điều tiết riêng, từ đó xây dựng được các sắc thuế phù hợp với mục đích điều tiết, phản ánh được phạm vi tác động của sắc thuế đó.

- Công tác tổ chức hành thu: Việc phân loại thuế có ý nghĩa trong việc tổ chức thu thuế. Với mỗi loại thuế sẽ xác định được phạm vi người nộp thuế, nguyên tắc đánh thuế, đối tượng tính thuế, căn cứ tính thuế, cách thức tính thuế,…từ đó có biện pháp thu thuế phù hợp. Qua đó phân định thẩm quyền của các cơ quan hành thu thuế từ đó có biện pháp quản lý thu thuế hiệu quả. Ví dụ, đối với thuế trực thu, việc theo dõi, tính toán và thu thuế phức tạp, đặc biệt là thuế thu nhập cá nhân với diện thu thuế rộng và phân tán. Vì vậy, nếu không có biện pháp quản lý thu thuế hiệu quả thì dễ dẫn đến hạn chế tác dụng của loại thuế này trong việc tập trung số thu đầy đủ, kịp thời về cho ngân sách nhà nước.

Đối tượng kê khai thuế GTGT theo phương pháp khấu trừ

Theo điều 12 Thông tư 219/2013/TT-BTC quy định:

Phương pháp khấu trừ thuế GTGT; được áp dụng với các đối tượng có cơ sở kinh doanh đáp ứng đủ các điều kiện mà pháp luật đề ra gồm:

– Cơ sở kinh doanh có doanh thu ít nhất 1 tỷ đồng/năm từ hoạt động cung cấp hàng hóa, dịch vụ

– Cơ sở kinh doanh hoàn tất các công việc liên quan đến sổ sách kế toán, hóa đơn và chứng từ mua bán theo quy định của pháp luật hiện hành.

Đồng thời các đối tượng áp dụng phương pháp này còn là những doanh nghiệp tự nguyện đăng ký áp dụng khấu trừ thuế; các chủ thể có yếu tố nước ngoài có hoạt động cung cấp hàng hóa, dịch vụ …

Lưu ý: Hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp thì không được đăng ký phương pháp khấu trừ nhé.

Có thể bạn quan tâm

- Trợ cấp thôi việc có tính thuế TNCN hay không?

- Thuế thu nhập cá nhân là gì?

- Thuế đất phi nông nghiệp là gì?

Thông tin liên hệ

Trên đây là nội dung tư vấn về Phân biệt thuế trực thu và thuế gián thu. Mọi thắc mắc về thủ tục pháp lý có liên quan như dịch vụ xác minh tình trạng hôn nhân, mã số thuế cá nhân, tạm ngưng công ty… Quý khách vui lòng liên hệ Luật Sư X để được hỗ trợ, giải đáp.

Gọi ngay cho chúng tôi qua hotline: 0833.102.102

Câu hỏi thường gặp

Tổ chức, hộ gia đình, hộ kinh doanh, cá nhân nộp thuế theo quy định của pháp luật về thuế;

Tổ chức, hộ gia đình, hộ kinh doanh, cá nhân nộp các khoản thu khác thuộc ngân sách nhà nước;

Tổ chức, cá nhân khấu trừ thuế.

Cơ quan thuế bao gồm Tổng cục Thuế, Cục Thuế, Chi cục Thuế, Chi cục Thuế khu vực;

Cơ quan hải quan bao gồm Tổng cục Hải quan, Cục Hải quan, Cục Kiểm tra sau thông quan, Chi cục Hải quan.