Phụ cấp ăn trưa là khoản tiền mà người sử dụng lao động hỗ trợ cho người lao động ngoài khoản tiền lương ra, dùng hỗ trợ bữa trưa cho người lao động. Phụ cấp ăn trưa có tính thuế TNCN không? Cùng Luật sư X tìm hiểu qua bài viết dưới đây.

Tính thuế thu nhập cá nhân đối với cá nhân cư trú

Cách tính thuế này áp dụng đối với thu nhập từ tiền lương, tiền công

Ký hợp đồng lao động từ 03 tháng trở lên

Công thức tính thuế TNCN

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

(1) Thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Trong đó,

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn

Căn cứ vào công thức tính thuế trên, để tính được thu nhập tính thuế cần thực hiện theo các bước sau:

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

– Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định pháp luật.

– Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức

Bước 4: Tính các khoản giảm trừ

– Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

– Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức

Sau khi tính được thu nhập tính thuế, để xác định được số thuế phải nộp thì người nộp thuế áp dụng phương pháp lũy tiến từng phần hoặc phương pháp tính thuế rút gọn.

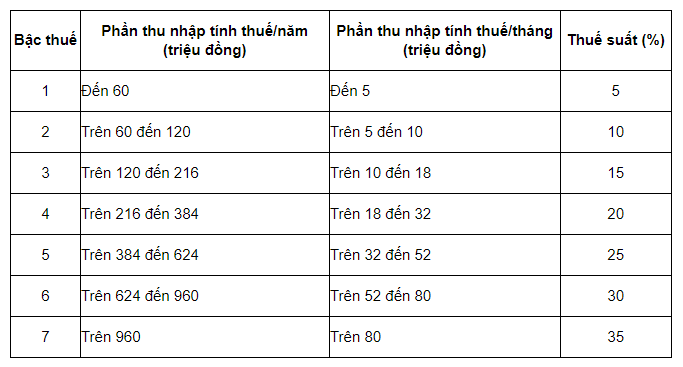

(2) Thuế suất

Thuế suất từ tiền lương, tiền công đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên được áp dụng theo lũy tiến từng phần, cụ thể:

Phụ cấp ăn trưa có tính thuế TNCN không?

Phụ cấp ăn trưa, ăn ca là một trong những khoản phụ cấp mà người sử dụng lao động hỗ trợ cho người lao động để chi trả chi phí ăn giữa ca trong thời gian làm việc.

Tuy nhiên, không phải bất cứ doanh nghiệp nào thực hiện chế độ phụ cấp ăn trưa, ăn ca thì mọi lao động của doanh nghiệp đó đều được hưởng chế độ này. Bởi thực tế, chỉ những người lao động làm trọn thời gian (cả ca sáng và ca chiều) hoặc làm ca đêm mới được hỗ trợ thêm tiền ăn.

Đồng thời, tùy thuộc vào điều kiện của doanh nghiệp mà việc ăn trưa, ăn ca sẽ do doanh nghiệp tự tổ chức thực hiện hoặc phát tiền để người lao động có thể tự lo cho bữa ăn của mình.

Căn cứ Điều 4 Thông tư số 96/2015/TT-BTC hướng dẫn về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế (TNDN) như sau:

“ Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế bao gồm:

1. Trừ các khoản chi không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên ( giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Căn cứ Khoản 2, Điều 3 Thông tư số 25/2018/TT-BTC, các khoản tiền lương, tiền thưởng cho người lao động không được ghi cụ thể Điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty; Tổng Công ty; Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng Công ty.

Như vậy:

– Khoản chi phụ cấp tiền ăn ca, giữa trưa sẽ được đưa vào chi phí được trừ khi tính thuế TNDN nếu được ghi cụ thể điều kiện hưởng và mức hưởng tại một trong các văn bản sau của doanh nghiệp:

+ Hợp đồng lao động;

+ Thỏa ước lao động tập thể;

+ Quy chế tài chính của doanh nghiệp;

+ Quy chế thưởng do giám đốc quy định theo quy chế tài chính của doanh nghiệp;

Khoản chi này không bị giới hạn khi tính thuế thu nhập doanh nghiệp.

Căn cứ theo khoản 2 điều Thông tư 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính quy định:

“Điều 2. Các khoản thu nhập chịu thuế

2. Thu nhập từ tiền lương, tiền công

g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa, ăn trưa ca cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

– Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

– Mức chi cụ thể áp dụng đối với doanh nghiệp Nhà nước và các tổ chức, đơn vị thuộc cơ quan hành chính sự nghiệp, Đảng, Đoàn thể, các Hội không quá mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá mức áp dụng đối với doanh nghiệp Nhà nước.”

Phụ cấp ăn trưa có phải nộp BHXH?

Căn cứ theo khoản 3 Điều 30 Thông tư 59/2015/TT-BLĐTBXH, tiền lương tháng đóng bảo hiểm xã hội bắt buộc không bao gồm các khoản chế độ và phúc lợi khác, như tiền thưởng theo quy định tại Điều 103 của Bộ luật lao động, tiền thưởng sáng kiến; tiền ăn giữa ca; các khoản hỗ trợ xăng xe, điện thoại, đi lại, tiền nhà ở, tiền giữ trẻ, nuôi con nhỏ; hỗ trợ khi người lao động có thân nhân bị chết, người lao động có người thân kết hôn, sinh nhật của người lao động, trợ cấp cho người lao động gặp hoàn cảnh khó khăn khi bị tai nạn lao động, bệnh nghề nghiệp và các khoản hỗ trợ, trợ cấp khác ghi thành mục riêng trong hợp đồng lao động theo khoản 11 Điều 4 của Nghị định số 05/2015/NĐ-CP ngày 12 tháng 01 năm 2015 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số nội dung của Bộ luật lao động.

Mời bạn xem thêm:

Thông tin liên hệ với Luật sư X

Trên đây là tư vấn của Luật sư X về vấn đề “Phụ cấp ăn trưa có tính thuế TNCN không?“. Chúng tôi hi vọng rằng bạn có thể vận dụng các kiến thức trên; để sử dụng trong công việc và cuộc sống.

Để biết thêm thông tin chi tiết và nhận thêm sự tư vấn, giúp đỡ khi có nhu cầu về các vấn đề liên quan đến dịch vụ thành lập công ty nhanh, giải thể công ty tnhh 2 thành viên, mẫu tạm ngừng kinh doanh, xác nhận tình trạng hôn nhân, tạm dừng công ty, thủ tục giải thể công ty mới nhất, bảo hộ logo độc quyền, thủ tục xin hợp pháp hóa lãnh sự, bảo hộ logo độc quyền, tra cứu quy hoạch xây dựng …của luật sư X, hãy liên hệ 0833102102.

Câu hỏi thường gặp

Phương pháp 1: Phương pháp lũy tiến (tính số thuế phải nộp theo từng bậc thuế, sau đó cộng lại).

Phương pháp 2: Phương pháp rút gọn

Cá nhân không có người phụ thuộc thì phải nộp thuế thu nhập khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng (thu nhập này đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định và các khoản đóng góp khác như từ thiện, nhân đạo,…).

Khoản 1 Điều 18 Thông tư 111/2013/TT-BTC quy định số thuế thu nhập đối với cá nhân không cư trú được tính theo công thức sau:

Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế

Thu nhập chịu thuế trong trường hợp này được xác định bằng tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.