Tiền làm thêm giờ (tiền làm thêm giờ) là nguồn thu nhập quan trọng của người lao động, đặc biệt là những người làm việc tại các khu công nghiệp. Tiền lương và tiền công cao hơn được trả do làm việc ban đêm hoặc làm thêm giờ sẽ được miễn thuế thu nhập dựa trên tiền lương và tiền công thực tế được trả do làm việc ban đêm hoặc làm thêm giờ, và tiền lương và tiền công thấp hơn được miễn thuế thu nhập dựa trên tiền lương và tiền công thực trả do làm việc ban đêm hoặc làm thêm giờ. Giờ làm việc được tính theo ngày làm việc bình thường. Mời bạn đọc tìm hiểu thêm trong bài viết “Tiền trực đêm có tính thuế TNCN không theo quy định?” của LSX.

Quy định của luật lao động về việc tính giờ làm thêm giờ

Làm tăng ca hay còn gọi là làm thêm giờ, xảy ra khi người sử dụng lao động cử người lao động đi làm ngoài 8 giờ/ngày do nhu cầu sản xuất, kinh doanh và người lao động được trả lương cao, cao hơn giờ làm việc bình thường. Theo quy định của pháp luật, tiền lương là một phần thu nhập chịu thuế thu nhập cá nhân. Nhưng trên thực tế, ngoài tiền lương nhận được trong giờ hành chính, nhiều người lao động phải làm thêm giờ để kiếm thêm.

“Điều 25. Tiền lương làm thêm giờ, làm việc vào ban đêm

1. Người lao động được trả lương làm thêm giờ theo Khoản 1 Điều 97 của Bộ luật Lao động được quy định như sau:

a) Người lao động hưởng lương theo thời gian được trả lương làm thêm giờ khi làm việc ngoài thời giờ làm việc bình thường do người sử dụng lao động quy định theo quy định tại Điều 104 của Bộ luật Lao động;

b) Người lao động hưởng lương theo sản phẩm được trả lương làm thêm giờ khi làm việc ngoài thời giờ làm việc bình thường để làm thêm số lượng, khối lượng sản phẩm, công việc ngoài số lượng, khối lượng sản phẩm, công việc theo định mức lao động theo thỏa thuận với người sử dụng lao động.

2. Tiền lương làm thêm giờ theo Khoản 1 Điều này được tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc đang làm như sau:

a) Vào ngày thường, ít nhất bằng 150%;

b) Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

c) Vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, ít nhất bằng 300%, chưa kể tiền lương ngày lễ, tết, ngày nghỉ có hưởng lương theo quy định của Bộ luật Lao động đối với người lao động hưởng lương theo ngày.

3. Người lao động làm việc vào ban đêm theo Khoản 2 Điều 97 của Bộ luật Lao động, thì được trả thêm ít nhất bằng 30% tiền lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc của ngày làm việc bình thường.

4. Người lao động làm thêm giờ vào ban đêm theo Khoản 3 Điều 97 của Bộ luật Lao động thì ngoài việc trả lương theo quy định tại Khoản 2 và Khoản 3 Điều này, người lao động còn được trả thêm 20% tiền lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc làm vào ban ngày của ngày làm việc bình thường hoặc của ngày nghỉ hằng tuần hoặc của ngày lễ, tết.

5. Người lao động làm thêm giờ vào ngày lễ, tết trùng vào ngày nghỉ hằng tuần quy định tại Điều 110 của Bộ luật Lao động được trả lương làm thêm giờ vào ngày nghỉ lễ, tết. Người lao động làm thêm giờ vào ngày nghỉ bù khi ngày lễ, tết trùng vào ngày nghỉ hằng tuần theo quy định tại Khoản 3 Điều 115 của Bộ luật Lao động được trả lương làm thêm giờ vào ngày nghỉ hằng tuần.

6. Tiền lương trả cho người lao động khi làm thêm giờ, làm việc vào ban đêm quy định tại các Khoản 2, 3, 4 và 5 Điều này được tính tương ứng với hình thức trả lương quy định tại Điều 22 Nghị định này.”

Như vậy, nếu bạn đi làm vào ngày nghỉ hàng tuần thì bạn sẽ được hưởng ít nhất 200% tiền lương.

Tiền trực đêm có tính thuế TNCN không theo quy định?

Tiền làm thêm giờ, tiền tăng ca không được miễn thuế thu nhập nên người nộp thuế cũng phải kê khai, nộp thuế đối với khoản thu nhập nêu trên. Tuy nhiên, sự khác biệt giữa giờ làm việc thông thường và tiền làm thêm giờ được miễn thuế (phần được trả cao hơn tiền lương thông thường) và được miễn thuế thu nhập dưới dạng thu nhập.

Căn cứ quy định tại điểm i khoản 1 Điều 3 thông tư 111/2013/TT-BTC về các khoản thu nhập được miễn thuế như sau:

i) Thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động. Cụ thể như sau:

i.1) Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày làm việc bình thường.

i.2) Tổ chức, cá nhân trả thu nhập phải lập bảng kê phản ánh rõ thời gian làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho người lao động. Bảng kê này được lưu tại đơn vị trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế.

Căn cứ vào quy định trên, thì khi người lao động làm thêm giờ vào ngày thường, ngày nghỉ hằng tuần, ngày lễ, tết, ngày nghỉ có hưởng lương, làm thêm giờ vào ban đêm, được trả mức lương cao hơn so với tiền lương làm việc vào giờ làm việc bình thường, thì phần thu nhập trả cao hơn sẽ được miễn thuế thu nhập cá nhân.

Lưu ý: Căn cứ theo quy định của Bộ luật lao động thì người sử dụng lao động phải bảo đảm số giờ làm thêm của người lao động không quá 50% số giờ làm việc bình thường trong 01 ngày, trường hợp áp dụng quy định làm việc theo tuần thì tổng số giờ làm việc bình thường và số giờ làm thêm không quá 12 giờ trong 01 ngày; không quá 30 giờ trong 01 tháng và tổng số không quá 200 giờ trong 01 năm, trừ một số trường hợp đặc biệt do Chính phủ quy định thì được làm thêm giờ không quá 300 giờ trong 01 năm.

Cách tính thuế cho thu nhập làm thêm giờ, tăng ca

Ai cũng muốn tăng thu nhập bằng cách làm việc cho nhiều công ty, làm nhiều công việc cùng lúc hoặc làm thêm giờ để tăng thu nhập. Tuy nhiên, do lương làm thêm giờ được trả gấp đôi nên đây là nguồn thu nhập quan trọng của người lao động và việc nộp thuế thu nhập cá nhân trở thành một vấn đề tương ứng với mức tăng lương làm thêm giờ. Tuy nhiên, các khoản thu nhập thêm này cũng vẫn phải chịu thuế.

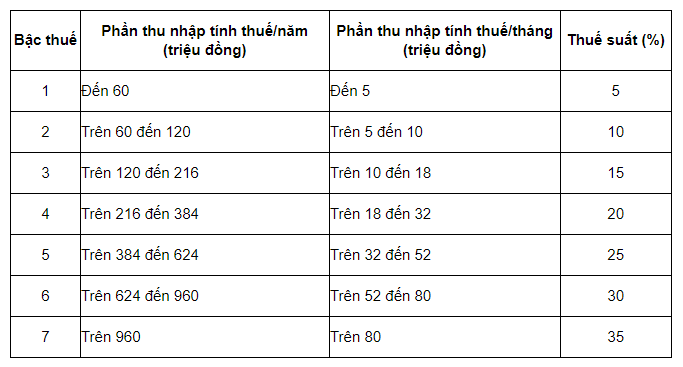

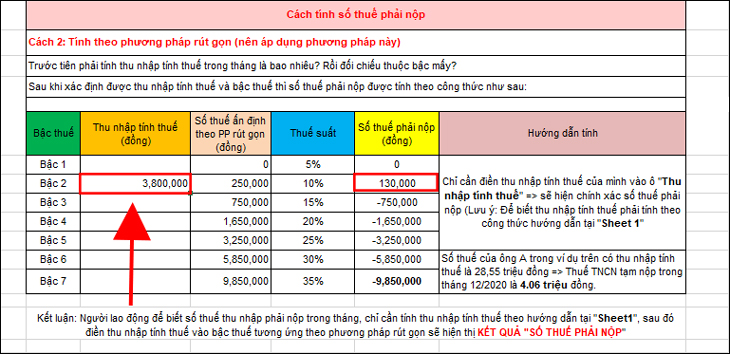

Hiện tại, cách tính thuế thu nhập cá nhân đối với tiền lương và các khoản tương đương tiền lương được áp dụng như sau:

Thu nhập tính thuế = thu nhập chịu thuế – các khoản giảm trừ

Trong đó:

Thu nhập chịu thuế = Tổng lương được nhận – các khoản được miễn

Như vậy, phần chênh lệch giữa tiền lương làm việc bình thường và lương làm thêm giờ sẽ được xem là các khoản được miễn và được trừ vào thu nhập chịu thuế trước khi tính thuế.

Các khoản giảm trừ căn cứ bao gồm: Giảm trừ gia cảnh; Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện; Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Thuế thu nhập cá nhân = Thu nhập chịu thuế * thuế suất

Vậy, trong phạm vi bài viết đã làm rõ các vấn đề về đối tượng miễn thuế của thuế thu nhập cá nhân là tiền lương làm thêm giờ, tăng ca, tiền làm việc vào ban đêm và cách tính thuế thu nhập cá nhận theo quy định mới nhất.

Mời bạn xem thêm

- Download mẫu công văn giải trình thuế

- Quy trình cưỡng chế nợ thuế mới nhất như thế nào?

- Thuế suất thuế tiêu thụ đặc biệt của rượu là bao nhiêu?

Khuyến nghị

Với phương châm “Đưa luật sư đến ngay tầm tay bạn”, LSX sẽ cung cấp dịch vụ quyết toán thuế tới quý khách hàng. Với kinh nghiệm nhiều năm trong ngành và đội ngũ chuyên gia pháp lý chuyên nghiệp, chúng tôi sẽ hỗ trợ khách hàng tháo gỡ vướng mắc, không gặp bất kỳ trở ngại nào.

Thông tin liên hệ

LSX đã cung cấp đầy đủ thông tin liên quan đến vấn đề “Tiền trực đêm có tính thuế TNCN không theo quy định?” . Ngoài ra, chúng tôi có hỗ trợ dịch vụ pháp lý khác liên quan đến tư vấn pháp lý về luật thừa kế về đất đai mới nhất… Hãy nhấc máy lên và gọi cho chúng tôi qua số hotline 0833.102.102 để được đội ngũ Luật sư, luật gia giàu kinh nghiệm tư vấn, hỗ trợ, đưa ra giải đáp cho quý khách hàng.

Câu hỏi thường gặp

Trong trường hợp doanh thu được từ hoạt động sản xuất, kinh doanh thương mại điện tử (bán hành trên sàn giao dịch điện tử Shopee) trong năm dương lịch từ 100 triệu đồng trở xuống thì cá nhân kinh doanh không phải đóng thuế thu nhập cá nhân. Ngược lại, nếu doanh thu trên 100 triệu đồng/năm thì cá nhân kinh doanh có trách nhiệm phải nộp thuế thu nhập cá nhân theo quy định pháp luật.

Theo Điều 3 Luật Thuế thu nhập cá nhân 2007 (sửa đổi năm 2012, 2014) quy định về 10 khoản thu nhập chịu thuế thu nhập cá nhân. Ngoài ra, theo quy định tại Điều 2 Thông tư 111/2013/TT-BTC cũng nêu rõ thu nhập từ tiền lương, tiền công của người lao động được xác định là thu nhập chịu thuế TNCN.

Như vậy, thu nhập từ tiền lương, tiền công (kể cả trong giai đoạn thử việc) là khoản thu nhập chịu thuế