Việc xuất hóa đơn cho hộ kinh doanh nộp thuế khoán thường phụ thuộc vào nhiều yếu tố như loại hình hoạt động kinh doanh, quy định thuế của cơ quan thuế địa phương, và các quy định pháp luật liên quan. Trong một số trường hợp, hộ kinh doanh nộp thuế khoán có thể được yêu cầu xuất hóa đơn, nhưng cũng có trường hợp khác không yêu cầu. Điều này thường được điều chỉnh và quy định cụ thể bởi cơ quan thuế và luật thuế hiện hành. Hãy cùng tìm hiểu “Hộ kinh doanh nộp thuế khoán có xuất hóa đơn không?” trong bài viết dưới đây.

Hộ kinh doanh nộp thuế khoán có xuất hóa đơn không?

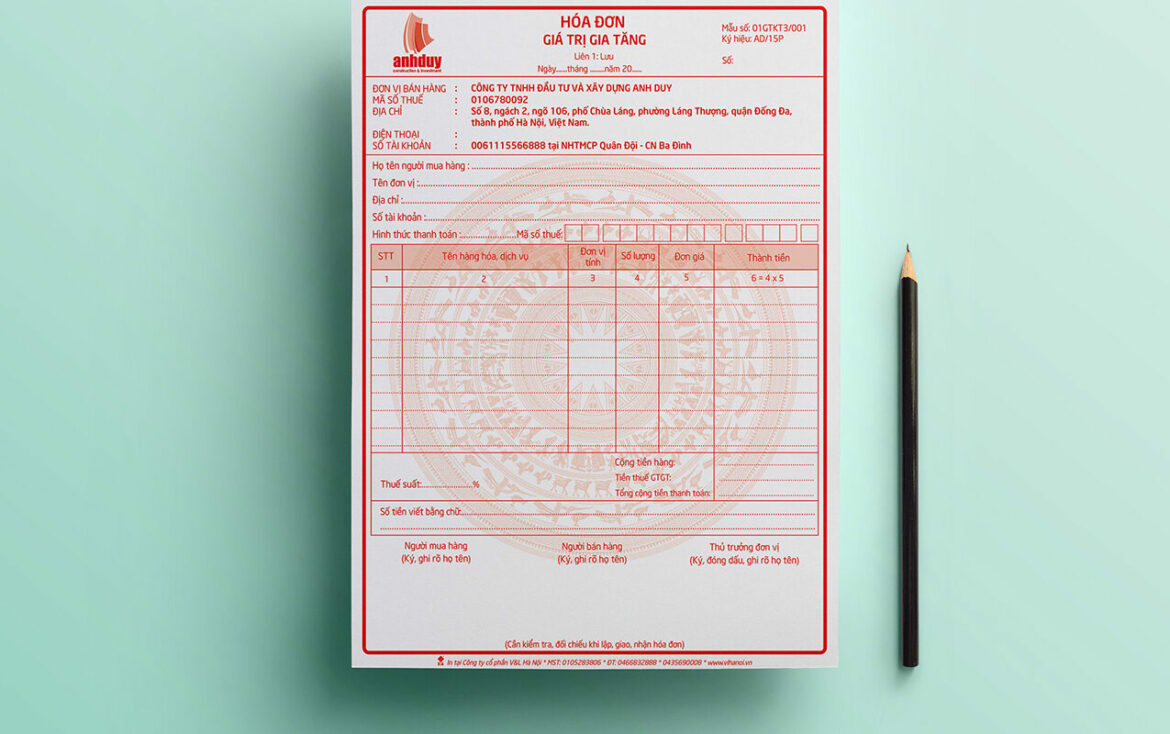

Khi nộp thuế theo hình thức khoán, hộ kinh doanh cũng có quyền xuất hóa đơn. Tuy nhiên, việc xuất hóa đơn trong trường hợp này thường có điều kiện và tuân thủ các quy định của luật thuế. Hóa đơn có thể được yêu cầu và cấp theo nhu cầu cụ thể của khách hàng. Điều này giúp hộ kinh doanh duy trì và thực hiện quy trình nộp thuế tuân thủ quy định của pháp luật thuế.

Căn cứ theo Khoản 2 Điều 6 Thông tư 78/2021/TT-BTC quy định hộ kinh doanh, cá nhân kinh doanh sử dụng hóa đơn điện tử như sau:

“Điều 6. Áp dụng hóa đơn điện tử đối với một số trường hợp khác

2. Hộ kinh doanh, cá nhân kinh doanh sử dụng hóa đơn điện tử bao gồm:

a) Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai phải sử dụng hóa đơn điện tử;

b) Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán nếu có yêu cầu sử dụng hóa đơn thì cơ quan thuế cấp lẻ hóa đơn điện tử theo từng lần phát sinh;

c) Hộ kinh doanh, cá nhân kinh doanh khai thuế theo từng lần phát sinh nếu có yêu cầu sử dụng hóa đơn thì cơ quan thuế cấp lẻ hóa đơn điện tử theo từng lần phát sinh.”

Căn cứ vào các quy định trên, hộ kinh doanh khi áp dụng phương pháp nộp thuế theo hình thức khoán, nếu có yêu cầu sử dụng hóa đơn, cơ quan thuế cấp địa phương sẽ cung cấp hóa đơn điện tử theo từng lần giao dịch hoặc phát sinh thuế.

Mời bạn xem thêm: Xuất hóa đơn theo hợp đồng được không?

Thuế khoán là gì?

Thuế khoán là một hình thức thuế áp dụng cho doanh nghiệp, cá nhân kinh doanh hoặc hộ kinh doanh với việc tính toán thuế dựa trên tỷ lệ phần trăm đối với doanh thu. Thuế khoán giúp doanh nghiệp hoặc cá nhân tránh được việc phải theo dõi và báo cáo mỗi giao dịch riêng lẻ, thay vào đó, phải nộp một khoản thuế theo tỷ lệ đã quy định trước.

Theo Khoản 7, 9 Điều 3 Thông tư 40/2021/TT-BTC quy định:

Thuế khoán là loại thuế trọn gói áp dụng đối với hộ kinh doanh, cá nhân kinh doanh, do mức thuế thấp và khó xác định rõ ràng nên cơ quan thuế có thẩm quyền định mức một khoản thuế trên cơ sở hồ sơ tự khai của người nộp thuế, ý kiến tư vấn Hội đồng tư vấn thuế cấp xã và cơ sở dữ liệu của cơ quan thuế.

– Phương pháp khoán là phương pháp tính thuế theo tỷ lệ trên doanh thu khoán do cơ quan thuế xác định để tính mức thuế khoán theo quy định tại Điều 51 Luật Quản lý thuế 2019.

– Mức thuế khoán là tiền thuế và các khoản thu khác thuộc ngân sách nhà nước phải nộp của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán do cơ quan thuế xác định theo quy định tại Điều 51 Luật Quản lý thuế 2019.

Dựa vào các quy định trên, thuế khoán có thể được hiểu là loại thuế tính theo tỷ lệ trên doanh thu khoán do cơ quan thuế xác định, áp dụng đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán.

Căn cứ khoản 8 Điều 3, Điều 7 Thông tư 40/2021/TT-BTC thì hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán là hộ kinh doanh, cá nhân kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ, trừ các trường hợp sau:

– Hộ kinh doanh, cá nhân kinh doanh thuộc trường hợp nộp thuế theo phương pháp kê khai (áp dụng đối với hộ kinh doanh, cá nhân kinh doanh quy mô lớn; và hộ kinh doanh, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng lựa chọn nộp thuế theo phương pháp kê khai);

– Cá nhân kinh doanh thuộc trường hợp nộp thuế theo từng lần phát sinh (áp dụng đối với cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định).

Các trường hợp phải nộp thuế khoán?

Chi cục thuế tại địa phương nơi mà cá nhân kinh doanh hoặc hộ kinh doanh thực hiện các hoạt động buôn bán sẽ xác định mức thuế cần nộp theo phương pháp khoán. Các trường hợp nộp thuế khoán bao gồm những người kinh doanh, hộ kinh doanh hoặc cá nhân thực hiện hoạt động buôn bán, sản xuất, dịch vụ, hay các ngành nghề khác mà pháp luật quy định cần áp dụng hình thức nộp thuế theo phương pháp khoán. Những trường hợp này thường xác định mức thuế dựa trên doanh thu hoặc lợi nhuận, đơn giản hơn so với việc tính toán từng giao dịch riêng lẻ.

Căn cứ theo Khoản 1 Điều 38 Luật quản lý thuế 2006 quy định:

“Điều 38. Xác định mức thuế đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán thuế

1. Cơ quan thuế xác định số thuế phải nộp theo phương pháp khoán thuế (sau đây gọi là mức thuế khoán) đối với các trường hợp sau đây:

a) Hộ kinh doanh, cá nhân kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hoá đơn, chứng từ;

b) Hộ kinh doanh, cá nhân kinh doanh không có đăng ký kinh doanh, không đăng ký thuế.”

Thông tin liên hệ

Vấn đề “Hộ kinh doanh nộp thuế khoán có xuất hóa đơn không?” đã được chúng tôi cung cấp qua thông tin bài viết trên. Chúng tôi luôn có sự hỗ trợ nhiệt tình từ các chuyên viên tư vấn pháp lý, quý khách hàng có vướng mắc hoặc nhu cầu tìm kiếm thông tin pháp lý, các mẫu đơn hoặc các quy định pháp luật, tin tức pháp lý mới liên quan, vui lòng cập nhật website để biết thêm thông tin. Chúng tôi sẽ giải quyết các khúc mắc của khách hàng một cách nhanh chóng, dễ dàng, thuận tiện.

Câu hỏi thường gặp

Dù hộ kinh doanh, cá nhân kinh doanh có nộp thuế theo phương pháp nào thì số thuế phải nộp vẫn được xác định theo công thức cụ thể như sau:

Số thuế GTGT phải nộp = Tỷ lệ thuế GTGT x Doanh thu tính thuế GTGT

Số thuế TNCN phải nộp = Tỷ lệ thuế TNCN x Doanh thu tính thuế TNCN

Trong đó:

– Tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân.

– Doanh thu tính thuế là toàn bộ tiền bán hàng, tiền gia công, tiền cung ứng dịch vụ, tiền hoa hồng phát sinh trong kỳ tính thuế từ các hoạt động sản xuất kinh doanh hàng hóa, dịch vụ, bao gồm cả:

+ Các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thanh toán, chiết khấu thương mại, chi hỗ trợ bằng tiền hoặc không bằng tiền.

+ Các khoản trợ giá, phụ trội, phụ thu, phí thu thêm được hưởng theo quy định;

+ Các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế thu nhập cá nhân).

+ Doanh thu khác mà hộ, cá nhân kinh doanh được hưởng.

(Quy định tại khoản 3 Điều 10 Thông tư 40/2021/TT-BTC).

Lưu ý: Doanh thu tính thuế giá trị gia tăng và thuế thu nhập cá nhân không phân biệt đã thu được tiền hay chưa thu được tiền.

Căn cứ theo quy định tại điểm b khoản 2 Điều 13 Nghị định 123/2020/NĐ-CP, quy định về trình tự, thủ tục đề nghị cấp hóa đơn điện tử theo từng lần phát sinh theo các bước như sau:

Bước 1: Gửi đơn đề nghị

Hộ kinh doanh nộp thuế gửi đơn đề nghị cấp hóa đơn điện tử có mã của cơ quan thuế theo Mẫu 06/ĐN-PSĐT Phụ lục IA kèm theo Nghị định 123/2020/NĐ-CP đến cơ quan thuế và truy cập vào hệ thống lập hóa đơn điện tử của cơ quan thuế để lập hóa đơn điện tử.

Bước 2: Cấp hóa đơn

Sau khi nộp thuế đầy đủ theo quy định của pháp luật thuế giá trị gia tăng, thu nhập cá nhân, thu nhập doanh nghiệp và các loại thuế, phí khác (nếu có), ngay trong ngày làm việc cơ quan thuế cấp mã của cơ quan thuế trên hóa đơn điện tử do hộ kinh doanh lập.

Hộ kinh doanh tự chịu trách nhiệm về tính chính xác của các thông tin trên hóa đơn điện tử theo từng lần phát sinh được cơ quan thuế cấp mã.