Cá nhân thuộc đối tượng phải phải nộp thuế thu nhập cá nhân theo quy định thì khi thực hiện việc đăng ký thuế sẽ được cơ quan nhà nước có thẩm quyền cấp cho một mã số riêng hay còn được gọi là mã số thuế cá nhân theo quy định. Mã số này sẽ bao gồm các chữ số và ký tự, đây cũng là mã số thuế duy nhất cấp cho cá nhân đó được sử dụng đến suốt đời, cá nhân có thể thực hiện việc chấm dứt hiệu lực bởi hoặc khôi phục lại mã số thuế của mình và đặc biệt là mã số thuế đã cấp sẽ không bao giờ được sử dụng lại để cấp cho người nộp thuế khác. Vậy quy định hiện nay của pháp luật về mã số thuế như thế nào? Mẫu thay đổi thông tin mã số thuế cá nhân được thực hiện như thế nào?

Căn cứ pháp lý

Quy định về mã số thuế cá nhân

Mã số thuế cá nhân là một dãy số bao gồm 10 hoặc 13 chữ số tùy từng trường hợp khác nhau, được cơ quan có thẩm quyền cấp cho cá nhân thực hiện đăng ký thuế khi có phát sinh nghĩa vụ với ngân sách nhà nước. Mỗi cá nhân chỉ được cấp một mã số thuế duy nhất và không thay đổi trong suốt cuộc đời cá nhân đó. Mã số thuế cá nhân để nhận biết, xác định từng người nộp thuế và được quản lý thống nhất trên phạm vi toàn quốc.

Theo quy định tại khoản 1 Điều 5 Thông tư 105/2020/TT-BTC, mã số thuế có cấu trúc như sau: N1N2N3N4N5N6N7N8N9N10 – N11N12N13

– Trong đó:

- Hai chữ số đầu N1N2 là số phần khoảng của mã số thuế.

- Bảy chữ số N3N4N5N6N7N8N9 được quy định theo một cấu trúc xác định, tăng dần trong khoảng từ 0000001 đến 9999999.

- Chữ số N10 là chữ số kiểm tra.

- Ba chữ số N11N12N13 là các số thứ tự từ 001 đến 999.

- Dấu gạch ngang (-) là ký tự để phân tách nhóm 10 chữ số đầu và nhóm 3 chữ số cuối.

Căn cứ tại Điều 36 Luật quản lý thuế năm 2019, đối với các trường hợp cá nhân có thay đổi thông tin liên quan đến mã số thuế cá nhân cần thực hiện việc thông báo như sau:

– Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh khi có thay đổi thông tin đăng ký thuế thì thực hiện thông báo thay đổi thông tin đăng ký thuế cùng với việc thay đổi nội dung đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định của pháp luật.

- Trường hợp người nộp thuế thay đổi địa chỉ trụ sở dẫn đến thay đổi cơ quan thuế quản lý, người nộp thuế phải thực hiện các thủ tục về thuế với cơ quan thuế quản lý trực tiếp theo quy định của Luật này trước khi đăng ký thay đổi thông tin với cơ quan đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh.

– Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế khi có thay đổi thông tin đăng ký thuế thì phải thông báo cho cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi.

– Trường hợp cá nhân có ủy quyền cho tổ chức, cá nhân chi trả thu nhập thực hiện đăng ký thay đổi thông tin đăng ký thuế cho cá nhân và người phụ thuộc thì phải thông báo cho tổ chức, cá nhân chi trả thu nhập chậm nhất là 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi; tổ chức, cá nhân chi trả thu nhập có trách nhiệm thông báo cho cơ quan quản lý thuế chậm nhất là 10 ngày làm việc kể từ ngày nhận được ủy quyền của cá nhân.

Đối tượng đăng ký thuế theo quy định hiện nay

Cá nhân có thu nhập chịu thuế thực hiện đăng ký thuế để được cơ quan thuế cấp mã số thuế cho bản thân và cho mỗi người phụ thuộc được giảm trừ gia cảnh.

Căn cứ theo Điều 4 Thông tư 105/2020/TT-BTC, các đối tượng sau đây sẽ phải thực hiện việc đăng ký thuế để cơ quan nhà nước có thẩm quyền thực hiện việc cấp mã số thuế:

– Đối tượng đăng ký thuế bao gồm:

- Doanh nghiệp, tổ chức, cá nhân thực hiện đăng ký thuế theo cơ chế một cửa liên thông cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định của Luật Doanh nghiệp và quy định khác của pháp luật có liên quan;

- Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế theo quy định của Bộ trưởng Bộ Tài chính bao gồm các tổ chức, cá nhân nhưng không thuộc trường hợp nêu trên.

– Người nộp thuế thuộc đối tượng thực hiện đăng ký thuế trực tiếp với cơ quan thuế, bao gồm:

- Doanh nghiệp hoạt động trong các lĩnh vực bảo hiểm, kế toán, kiểm toán, luật sư, công chứng hoặc các lĩnh vực chuyên ngành khác không phải đăng ký doanh nghiệp qua cơ quan đăng ký kinh doanh theo quy định của pháp luật chuyên ngành (sau đây gọi là Tổ chức kinh tế).

- Đơn vị sự nghiệp, tổ chức kinh tế của lực lượng vũ trang, tổ chức kinh tế của các tổ chức chính trị, chính trị-xã hội, xã hội, xã hội-nghề nghiệp hoạt động kinh doanh theo quy định của pháp luật nhưng không phải đăng ký doanh nghiệp qua cơ quan đăng ký kinh doanh; tổ chức của các nước có chung đường biên giới đất liền với việt Nam thực hiện hoạt động mua, bán, trao đổi hàng hóa tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu; văn phòng đại diện của tổ chức nước ngoài tại Việt Nam; tổ hợp tác được thành lập và tổ chức hoạt động theo quy định của Bộ Luật Dân sự (sau đây gọi là Tổ chức kinh tế).

- Tổ chức được thành lập bởi cơ quan có thẩm quyền không có hoạt động sản xuất, kinh doanh nhưng phát sinh nghĩa vụ với ngân sách nhà nước (sau đây gọi là Tổ chức khác).

- Tổ chức, cá nhân nước ngoài và tổ chức ở Việt Nam sử dụng tiền viện trợ nhân đạo, viện trợ không hoàn lại của nước ngoài mua hàng hoá, dịch vụ có thuế giá trị gia tăng ở Việt Nam để viện trợ không hoàn lại, viện trợ nhân đạo; các cơ quan đại diện ngoại giao, cơ quan lãnh sự và cơ quan đại diện của tổ chức quốc tế tại Việt Nam thuộc đối tượng được hoàn thuế giá trị gia tăng đối với đối tượng hưởng ưu đãi miễn trừ ngoại giao; Chủ dự án ODA thuộc diện được hoàn thuế giá trị gia tăng, Văn phòng đại diện nhà tài trợ dự án ODA, tổ chức do phía nhà tài trợ nước ngoài chỉ định quản lý chương trình, dự án ODA không hoàn lại (sau đây gọi là Tổ chức khác).

- Tổ chức nước ngoài không có tư cách pháp nhân tại Việt Nam, cá nhân nước ngoài hành nghề độc lập kinh doanh tại Việt Nam phù hợp với pháp luật Việt Nam có thu nhập phát sinh tại Việt Nam hoặc có phát sinh nghĩa vụ thuế tại Việt Nam (sau đây gọi là Nhà thầu nước ngoài, nhà thầu phụ nước ngoài).

- Nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác với tổ chức, cá nhân ở Việt Nam (sau đây gọi là Nhà cung cấp ở nước ngoài).

- Doanh nghiệp, hợp tác xã, tổ chức kinh tế, tổ chức khác và cá nhân có trách nhiệm khấu trừ và nộp thuế thay cho người nộp thuế khác phải kê khai và xác định nghĩa vụ thuế riêng so với nghĩa vụ của người nộp thuế theo quy định của pháp luật về quản lý thuế (trừ cơ quan chi trả thu nhập khi khấu trừ, nộp thay thuế thu nhập cá nhân); Ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán hoặc tổ chức, cá nhân được nhà cung cấp ở nước ngoài ủy quyền có trách nhiệm kê khai, khấu trừ và nộp thuế thay cho nhà cung cấp ở nước ngoài (sau đây gọi là Tổ chức, cá nhân khấu trừ nộp thay). Tổ chức chi trả thu nhập khi khấu trừ, nộp thay thuế TNCN sử dụng mã số thuế đã cấp để khai, nộp thuế thu nhập cá nhân khấu trừ, nộp thay.

- Người điều hành, công ty điều hành chung, doanh nghiệp liên doanh, tổ chức được Chính phủ Việt Nam giao nhiệm vụ tiếp nhận phần được chia của Việt Nam thuộc các mỏ dầu khí tại vùng chồng lấn, nhà thầu, nhà đầu tư tham gia hợp đồng dầu khí, công ty mẹ – Tập đoàn Dầu khí Quốc gia Việt Nam đại diện nước chủ nhà nhận phần lãi được chia từ các hợp đồng dầu khí.

- Hộ gia đình, cá nhân có hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, bao gồm cả cá nhân của các nước có chung đường biên giới đất liền với việt Nam thực hiện hoạt động mua, bán, trao đổi hàng hóa tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu (sau đây gọi là Hộ kinh doanh, cá nhân kinh doanh).

- Cá nhân có thu nhập thuộc diện chịu thuế thu nhập cá nhân (trừ cá nhân kinh doanh).

- Cá nhân là người phụ thuộc theo quy định của pháp luật về thuế thu nhập cá nhân.

- Tổ chức, cá nhân được cơ quan thuế ủy nhiệm thu.

- Tổ chức, hộ gia đình và cá nhân khác có nghĩa vụ với ngân sách nhà nước.

Mẫu thay đổi thông tin mã số thuế cá nhân

Theo quy định tại Điều 10 Thông tư 105/2020/TT-BTC đối với các trường hợp cá nhân thay đổi thông tin đăng ký thuế nhưng không làm thay đổi cơ quan thuế quản lý trực tiếp hoặc thay đổi thông tin đăng ký thuế làm thay đổi cơ quan thuế quản lý trực tiếp thì hồ sơ thay đổi thông tin đăng ký thuế bao gồm những giấy tờ sau đây:

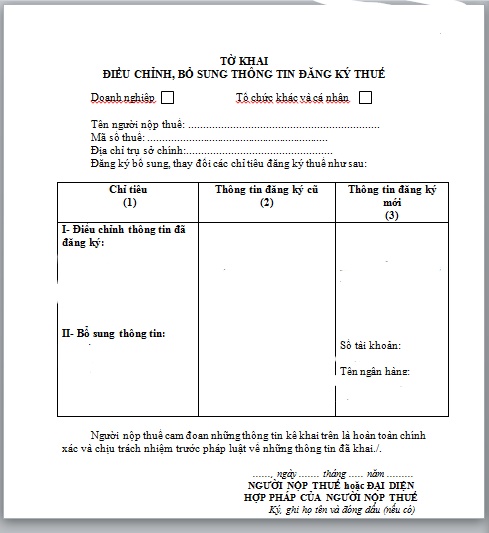

– Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế mẫu số 08-MST ban hành kèm theo Thông tư này hoặc Hồ sơ khai thuế theo quy định của pháp luật về quản lý thuế;

– Bản sao Giấy chứng nhận đăng ký hộ kinh doanh nếu thông tin trên Giấy chứng nhận đăng ký hộ kinh doanh có thay đổi (nếu có)

– Bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân còn hiệu lực đối với cá nhân là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với cá nhân là người có quốc tịch nước ngoài và người có quốc tịch Việt Nam sinh sống tại nước ngoài nếu thông tin trên các Giấy tờ này có thay đổi.

Dưới đây là nội dung mẫu thay đổi thông tin mã số thuế cá nhân theo Mẫu số: 08-MST ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính

Loading…

Loading…

Liên hệ

Trên đây là bài viết tư vấn về “Mẫu thay đổi thông tin mã số thuế cá nhân”. Nếu cần giải quyết nhanh gọn các vấn đề liên quan tới dịch vụ soạn thảo mẫu đăng ký lại khai sinh thì hãy liên hệ ngay tới hotline 0833 102 102 của Luật sư X để chúng tôi nhanh chóng tư vấn hỗ trợ và giải quyết vụ việc. Với các luật sư có chuyên môn cao cùng kinh nghiệm dày dặn, chúng tôi sẽ hỗ trợ 24/7, giúp bạn tiết kiệm chi phí và ít đi lại.

Mời bạn xem thêm

- Nộp báo cáo chứng từ khấu trừ thuế TNCN qua mạng thế nào?

- Mẫu đơn xin đóng mã số thuế cá nhân mới năm 2023

- Khai thuế tài nguyên theo từng lần phát sinh như thế nào?

Câu hỏi thường gặp

Căn cứ theo Điều 11 Thông tư 105/2020/TT-BTC quy định về việc xử lý hồ sơ thay đổi thông tin đăng ký thuế và trả kết quả như sau:

– Đối với người nộp thuế thay đổi các thông tin đăng ký thuế nhưng không làm thay đổi cơ quan thuế quản lý trực tiếp

+ Trường hợp thay đổi thông tin không có trên Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế thì thời hạn 02 ngày làm việc kể từ ngày nhận đủ hồ sơ của người nộp thuế.

+ Trường hợp thay đổi thông tin trên Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế thì thời hạn 03 ngày làm việc kể từ ngày nhận đủ hồ sơ của người nộp thuế.

– Đối với người nộp thuế thay đổi thông tin đăng ký thuế làm thay đổi cơ quan thuế quản lý trực tiếp

+ Tại cơ quan thuế nơi chuyển đi: Trong thời hạn chậm nhất không quá 05 ngày làm việc kể từ ngày cơ quan thuế công bố biên bản, kết luận kiểm tra (đối với hồ sơ thuộc diện phải kiểm tra tại trụ sở người nộp thuế) và 07 ngày làm việc kể từ ngày tiếp nhận hồ sơ của người nộp thuế (đối với hồ sơ thuộc diện không phải kiểm tra tại trụ sở người nộp thuế).

+ Tại cơ quan thuế nơi chuyển đến: Trong thời hạn 03 ngày làm việc kể từ ngày nhận đủ hồ sơ của người nộp thuế.

Cá nhân muốn thay đổi thông tin về đăng ký thuế online thì thực hiện việc đăng nhập vào trang thuế: https://thuedientu.gdt.gov.vn